Valor Econômico

Claudia Safatle

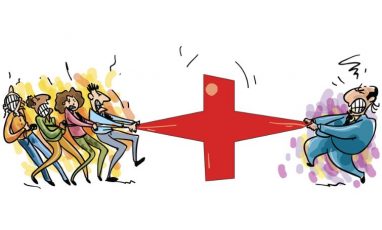

Esquenta, no Palácio do Planalto, a discussão sobre os elevadíssimos “spreads” cobrados pelo sistema bancário em geral e pelos bancos públicos federais, em particular. Ministros envolvidos no debate, relacionado sobretudo com o Banco do Brasil e Caixa Econômica Federal, não escondem a irritação que é, também, do presidente Luiz Inácio Lula da Silva. “O governo não vai aceitar o jogo de esconde-esconde a respeito da questão do spread”, disse um ministro. Ele se referia aos questionamentos dos bancos federais à metodologia que o Banco Central e o Ministério da Fazenda usaram para retratar os spreads cobrados pelos bancos públicos e privados, após o agravamento da crise financeira internacional e a consequente contração do crédito.

Das várias reuniões já ocorridas para desvendar esse problema, e dos dados levantados pelo BC e Fazenda, fica a suspeita: o que justifica o Banco do Brasil, por exemplo, que antes da crise operava com spreads de 1 dígito, hoje estar cobrando juros de 58% ao ano para os empréstimos a pessoa física e 30,7% para as pessoas jurídicas, na média da taxa das operações realizadas com recursos livres, conforme dados armazenados por um ministro no seu laptop? A parcela dos financiamentos com crédito direcionado tem custos previamente fixados, mas a área econômica do governo não aceita o argumento de que os bancos salgam as taxas do crédito livre para compensar os juros mais baixos do direcionado.

“O crédito direcionado também tem boa rentabilidade”, retruca o ministro. “Tudo depende da margem de lucro que eu quero ter e achamos que há relações muito complicadas na corporação do banco”, diz. Na ótica do Palácio do Planalto, a corporação do BB, que resiste a reduzir os juros, está preocupada com o fato de essa medida reduzir a lucratividade da instituição. “Isso precisa ser avaliado. Porque se for para cobrar 30% ou 50% de spread para o BB crescer, começamos a pensar, então, se vale a pena ter banco público”, reage uma outra fonte altamente qualificada. Afinal, o governo quer que os bancos públicos operem com juros menores para forçar os privados a fazerem o mesmo.

Uma coisa é certa: para o presidente Lula “a discussão sobre spread não vai parar, não”, garante o ministro, sugerindo que, nesse caso, “é preciso fazer uma supervisão bancária de alta qualidade nos bancos públicos para saber o que é verdade e o que não é”. Tarefa do BC, lembra.

Ontem o BC colocou no seu site uma série de informações sobre os juros cobrados pelos bancos. No universo de 35 instituições, os juros do cheque especial para pessoa física variam de 1,97% ao mês no Banco Cruzeiro do Sul a 10,13% ao mês no Banco Schahin. No BB a taxa é de 8,04%; na Caixa Econômica Federal, 6,78%; no Itaú, de 8,58% e 8,77% no Bradesco. Nos empréstimos para capital de giro prefixado, numa tabela com 70 bancos, a menor taxa é de 1% ao mês no Banco de Desenvolvimento do Espírito Santo. A maior é de 5,48% ao mês no banco CR2. O Banco do Brasil cobra 2,74%; a CEF, 2,17%; o Itaú, 2,88% e o Bradesco, 3,56%.

Na próxima semana, BB – que já fez um corte nas taxas esta semana – e CEF, que deverá anunciar muito em breve uma rodada de redução – vão entregar aos ministros e ao presidente as informações sobre os juros que cobram e qual é a metodologia que usam para calculá-los. Um dos argumentos dos bancos é que os cálculos do BC misturam laranjas com bananas e refletem uma realidade equivocada.

Conforme uma fonte que participa desse debate, há uma grande preocupação da diretoria do BB com os efeitos que uma redução pronunciada dos juros da instituição possam causar sobre seu capital, dado que o nível de capitalização do BB, hoje, é relativamente apertado face aos limites da Basiléia.

“Você conhece um economista chamado Mishkin, que trata da seleção adversa do crédito? Quem gera a inadimplência é o juro alto. O pai de todas as inadimplências é o juro alto também. Eu seleciono, para conceder crédito, um tomador que corre o risco de pagar juros absurdos. Isso é um tiro nos pés dos próprios bancos”, comentou o ministro. O economista Frederic Mishkin, da Columbia Business School, foi membro da junta de governadores do Federal Reserve até o ano passado. Segundo ele, na medida em que a seleção adversa aumenta a probabilidade de um empréstimo ser concedido a um mau devedor, as instituições podem decidir não conceder empréstimo algum, ou conceder empréstimos a juros bem mais altos, mesmo havendo grandes riscos de crédito no mercado.

Nesse acirrado debate, o governo diz que aceita discutir tudo, da cunha fiscal sobre o sistema bancário ao tamanho dos compulsórios ainda existentes. Mas, de antemão, avisa: ” Ora, o spread não chega a 50% por causa da cunha fiscal ou do compulsório! E você não pode acreditar que esse spread é por causa dos custos administrativos ou da ineficiência de bancos públicos! Spread é remuneração do capital do banco”, conclui o ministro, ativo participante da discussão.

Dessas avaliações, ficam algumas importantes informações, dentre elas: 1) O prestígio da atual diretoria do BB com o presidente Lula já não é o mesmo; 2) As preocupações do BB quanto à sua lucratividade e quanto ao risco de corrosão do seu capital, que afetam os acionistas da instituição, não sensibilizam nem um pouco o Palácio do Planalto.

Socorro a governadores e prefeitos

O presidente Lula está disposto a aumentar a participação da União nos projetos do Programa de Aceleração do Crescimento (PAC) em parceria com Estados e municípios. Com a queda da receita, decorrente da desaceleração da economia, governadores e prefeitos já avisaram o Palácio do Planalto que estão com sérias dificuldades para comparecer com as contrapartidas de recursos nessas obras. Para Lula, os investimentos públicos é que vão segurar o crescimento econômico este ano e tudo será feito para mantê-los.