Valor Econômico

Paulo de Tarso Lyra, de Brasília

O pacote de medidas na área habitacional que o governo deverá anunciar esta semana, em mais uma tentativa de minorar os efeitos da crise financeira internacional, terá como sua linha mestra duas ações: a ampliação do crédito para financiar imóveis para as classes média e média alta e a concessão de subsídios para a construção de moradias à classe de baixa renda (até cinco salários mínimos). Com o pacote, a Caixa Econômica Federal (CEF) passará a financiar imóveis, com recursos do Fundo de Garantia do Tempo de Serviço (FGTS), avaliados em até R$ 500 mil ou R$ 600 mil – atualmente, o limite é R$ 350 mil.

O conjunto de medidas tem como objetivo, além de aumentar a oferta de imóveis no setor, que responde por 17% da mão-de-obra total do país e aproximadamente 10% do Produto Interno Bruto (PIB), reduzir os juros cobrados pelos bancos e dar estímulos para a iniciativa privada investir em obras de infra-estrutura, como saneamento básico.

A decisão de elevar para R$ 500 mil a R$ 600 mil o preço máximo dos imóveis que poderão ser financiados pela Caixa Econômica Federal contraria os secretários de habitação estaduais, que defendem a manutenção do limite atual de R$ 350 mil , alegando que, assim, sobram mais recursos para as “habitações de interesse social”. Mas o governo quer trazer também para esse programa a classe média e a chamada classe média alta que, ao buscar imóveis mais caros, contrairá financiamentos de longo prazo, ajudando a estimular a economia. Isto aumentaria ainda a concorrência entre os bancos públicos e privados e, desta forma, contribuiria para a redução dos “spreads” bancários, uma das obsessões do governo federal nestes tempos de crise econômica internacional.

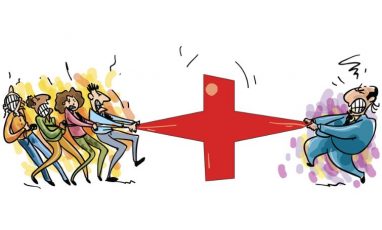

Esse será mais um capítulo na briga do governo para que os bancos públicos baixem os juros. O presidente Luiz Inácio Lula da Silva reuniu-se na quinta-feira com os presidentes do Banco do Brasil, CEF, BNDES, Banco da Amazônia (Basa) e Banco do Nordeste (BNB). Foi duro quanto à missão das instituições públicas em liderar a redução dos spreads. Dados do Banco Central apresentados no encontro mostraram que o BB, por exemplo, cobra um um spread entre 25% e 30% nos empréstimos habitacionais. “Fizemos a nossa parte reduzindo a Selic (em um ponto percentual), e vocês?”, cobrou o representante do Banco Central durante o tenso encontro com o presidente Lula.

O pacote habitacional também vai elevar, de 80% para 100%, o valor dos imóveis financiados. Esta medida é apoiada pelos bancos privados e pela equipe econômica, mas enfrentava resistências enormes da Caixa Econômica Federal. Durante as diversas reuniões para definir os pontos do pacote, integrantes da CEF defendiam que, se alguma mudança no formato de financiamento fosse adotada, o melhor seria alongar o prazo. Hoje, o limite máximo é de 30 anos. A proposta é aumentar para 40 ou 50 anos.

As opiniões contrárias afirmam que um financiamento com um prazo muito longo desestimularia a adimplência dos mutuários. A CEF apresentou, então, dados mostrando que a inadimplência ocorre com maior freqüência nos primeiros cinco anos dos financiamentos e que, posteriormente, ela se torna praticamente residual. Por isso, não está descartado que o prazo dos financiamentos também seja alongado. Mas há uma expectativa de que isso não seja anunciado no dia da divulgação do pacote. A intenção do governo é estimular o aumento dos prazos, mas por meio de crédito consignado, que dá mais segurança quanto à quitação dos empréstimos.

Se o governo está querendo estimular a participação da classe média na compra de imóveis, também vai mudar radicalmente as regras para financiamento de casas populares, atendendo a população que recebe até cinco salários mínimos. No modelo atual, uma parte do custo de uma casa popular é arcado pelo governo federal (com recursos do FGTS), outra por Estados e municípios (que cuidam de cessão de terrenos e obras de infra-estrutura, como saneamento básico). Uma terceira parte é de responsabilidade dos compradores.

Uma casa de R$ 12 mil, por exemplo, tem a seguinte composição financeira: R$ 7,5 mil são subsidiados com verbas da União, R$ 1,5 mil com recursos de Estados e municípios e o restante, com dinheiro do comprador. Agora, 100% do valor do imóvel será financiado pela União e caberá à iniciativa privada dar o terreno e fazer as obras de saneamento. Além de estimular o setor, os investidores privados ficam livres da burocracia de licitação para iniciar suas obras, já que antes eles dependiam de parcerias com prefeituras e governos estaduais.

O plano de habitação também vai criar um Fundo Garantidor, com recursos do Tesouro Nacional, para suprir eventuais inadimplências de financiamentos contraídos pelas camadas mais carentes da população. Isso eliminará a preocupação do presidente da Câmara Brasileira da Indústria da Construção Civil (CBIC), Paulo Simão, de que o seguro feito pela Caixa Econômica Federal para evitar perdas encareça o preço final do produto e desestimule o consumidor.

O montante dos recursos destinados ao fundo ainda não está definido, mas ele poderá ser integrado por recursos do Fundo Soberano, criado recentemente, ou do superávit primário.

O Fundo Garantidor também poderá cobrir gastos com financiamento para a aquisição de materiais de construção. Está quase certa também a redução do IPI para esses produtos, nos moldes da desoneração que beneficiou o setor automotivo.