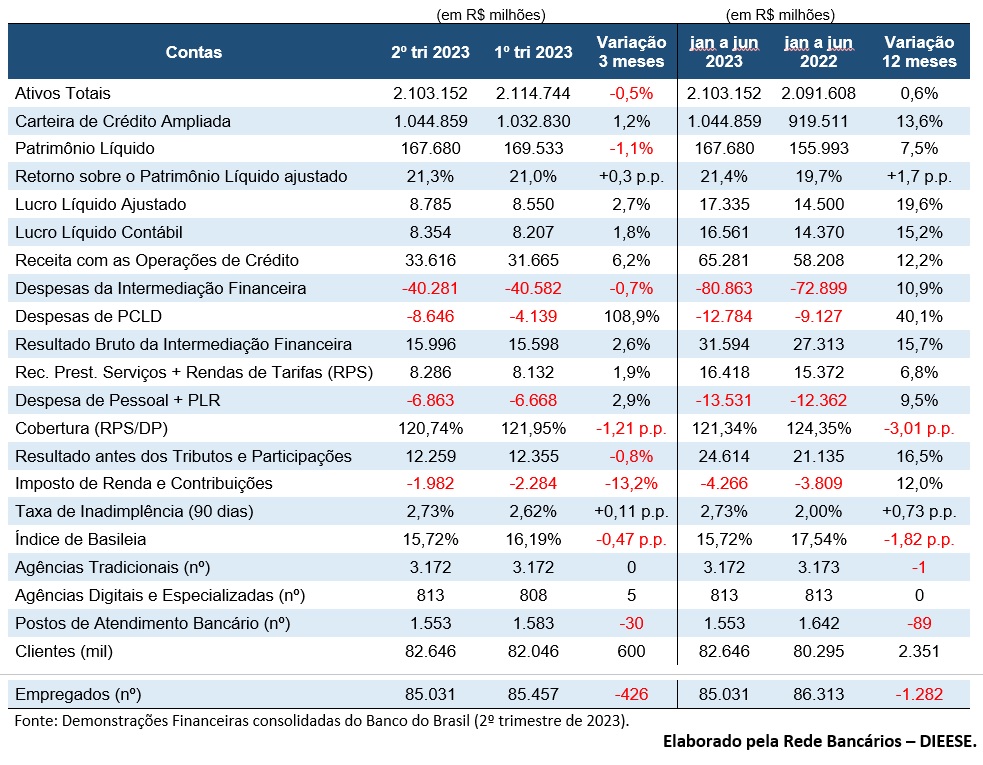

O Banco do Brasil apresentou nesta quarta-feira (10) o resultado do lucro líquido ajustado do primeiro semestre de 2023. O crescimento no período, em comparação com o mesmo período do ano passado, foi de 19,6%, totalizando ganho de R$ 17,34 bilhões. No segundo trimestre do ano, o crescimento foi de 2,7% em relação ao trimestre anterior, totalizando R$ 8,78 bilhões.

Por outro lado, em 12 meses, concluídos no final de junho, o banco fechou 1.282 postos de trabalho, sendo 426 postos no último trimestre.

“Ficamos preocupados com essa redução no quadro. Os lucros obtidos pelo banco são graças ao trabalho das milhares de bancárias e bancários. E, um corpo funcional mais reduzido, significa aumentar a pressão sobre eles para que correspondam às metas”, ressaltou a coordenadora da Comissão de Empresa dos Funcionários do Banco do Brasil (CEBB), Fernanda Lopes. “Nós já fizemos essa exigência em mesa de negociação com o banco, que é a abertura de mais concursos públicos. Também estamos atuando sobre mudanças no programa de metas”, completou.

Se por um lado, foi relevante o volume de desligamentos de funcionários, por outro, no semestre houve apenas a redução de uma agência tradicional, em comparação a junho de 2022, totalizando a manutenção de 3.172 agências tradicionais, além de 813 agências digitais ou especializadas.

O número de clientes (correntistas, poupadores e beneficiários do INSS) também apresentou crescimento, passando de 80,30 milhões para 82,65 milhões – aumento de 2,35 milhões, em 12 meses.

“Nos últimos anos, o BB sofreu seguidos programas de reestruturação, que impactaram em menos funcionários e agências. Com a mudança de gestão no comando do BB, a partir de janeiro deste ano, nós, os trabalhadores, passamos a aguardar por uma mudança nessa maneira de enxergar o banco público, que não deve se limitar apenas na busca por lucros, mas em ser um banco para o desenvolvimento de setores importantes ao país, atuante em todas as regiões e que, para isso, fortalece também o seu quadro de funcionários”, pontuou Fernanda Lopes, lembrando que o último concurso público realizado pelo BB, em abril, não foi suficiente para recompor a redução de quadro que a empresa sofreu nos últimos anos.

As despesas do BB com pessoal, no período de 12 meses, apresentaram aumento de 9,5% (incluindo o pagamento da Participação nos Lucros ou Resultados/PLR), e totalizaram R$ 13,53 bilhões. “Esse valor reflete o reajuste salarial conquistado pelos trabalhadores na convenção coletiva de trabalho da categoria, em setembro de 2022”, observou a coordenadora da CEBB.

Aumento na carteira de crédito

A carteira de crédito ampliada (que corresponde à carteira de crédito classificada adicionada das operações com títulos e valores mobiliários privados adquiridos pelo BB e das garantias prestadas) cresceu 13,6% em 12 meses, totalizando R$ 1,044 trilhão.

Outras carteiras que também apresentaram crescimento nos últimos 12 meses foram: agronegócio, em 22,7% (R$ 321,6 bilhões), seguida pela carteira de pessoa jurídica, 10,4% (R$ 371,8 bilhões) e pessoal física, 10,0% (R$ 302 bilhões), com destaque, nesta última, para o crédito consignado (+9,3%).

Inadimplência e despesas de PCLD

O BB afirma que o índice de inadimplência para atrasos superiores a 90 dias ficou em 2,73%, aumento de 0,73 ponto percentual (p.p.) em relação a junho de 2022 – percentual ainda abaixo da inadimplência média do Sistema Financeiro Nacional (3,60%).

Já as despesas com provisão para créditos de liquidação duvidosa (PCLD), também chamada de provisões para devedores duvidosos (PDD), aumentaram em 40,1% em 12 meses, totalizando R$ 12,78 bilhões em junho de 2023. No segundo trimestre, as despesas com PDD aumentaram 108,9% em comparação ao 1º trimestre.

O banco aponta como principais fatores, para o provisionamento adicional, as linhas não consignadas da carteira pessoa física e o segmento large corporate (grande empresa), que pode ser traduzido como o caso Americanas, que entrou com pedido de recuperação judicial em janeiro e saiu do grau de risco F para G.

Confira aqui os destaques completos do balanço, apontados pela equipe da Subseção do Departamento Intersindical de Estatística e Estudos Socioeconômicos (Dieese) na Contraf-CUT.