FOLHA DE SÃO PAULO

TONI SCIARRETTA

DA REPORTAGEM LOCAL

Bancos líderes nos segmentos em que atuam estão entre os que conseguem impor a seus clientes os maiores “spreads”, a diferença entre o custo de captação do dinheiro para os bancos e a taxa de juros cobrada dos clientes para emprestá-lo, segundo estudo com base nas taxas de cada instituição divulgadas pelo Banco Central.

A pedido da Folha, a consultoria Integral Trust fez simulações para chegar aos “spreads” médios de cada banco. O levantamento esbarrou em uma série de limitações, como a pouca transparência dos dados disponíveis e a pouca representatividade de alguns bancos em determinados nichos, que dificultam a elaboração de rankings. Como custo de captação, foram estabelecidas as taxas correspondentes no mercado de juros, com um denominador comum para todos os bancos.

Para Roberto Luís Troster, da Integral Trust, o “spread” maior está ligado, entre outros fatores estruturais, ao poder de mercado que uma determinada instituição tem em relação a seu cliente, exatamente como acontece em outras indústrias.

Quanto maior for a dificuldade de o cliente se desvencilhar das taxas impostas, seja procurando outra instituição ou desistindo de um financiamento, maior será o “spread”. Por esse motivo, diz Troster, o cheque especial – que tem quase a mesma captação do crédito pessoal e uma inadimplência não muito maior- tem sempre as maiores taxas. “O cliente não vai mudar de banco quando entra no cheque especial.”

O economista-chefe da Febraban, Rubens Sardenberg, afirma que os bancos líderes em determinados produtos até conseguem durante algum tempo margens maiores, mas isso ocorre por conta do risco maior que estão dispostos a assumir nas suas áreas de especialização. “Não dura muito, depois outros entram.”

Na ponta oposta, os bancos com os menores “spreads” estão exatamente nos segmentos em que não lideram. No cheque especial, os menores estão com Cruzeiro do Sul (0,63 ponto), Daycoval (0,81), Votorantim (1,01) e Fator (1,66). O foco desses bancos são pequenas empresas, corretagem e, no caso do Fator, gestão de ativos.

O estudo vai contra duas linhas de argumentação vigentes no mercado bancário e mesmo no governo. A primeira sugere que os grandes bancos, por terem escala no crédito e ganhos de sinergia (no caso dos que fazem aquisições), poderiam trabalhar com margens menores. E a segunda, que bancos públicos teriam uma função social de universalização do serviço financeiro, quando cobram “spreads” parecidos com os dos privados.

No caso do cheque especial, os maiores “spreads” mensais encontrados foram do Banco Schahin (9,13 pontos para juro de 10,13% ao mês), seguidos por HSBC (8,96 pontos), Santander (8,80 pontos), Banco de Sergipe (8,12 pontos), Banestes (8,11 pontos) e ABN Real (8,01 pontos). Os demais grandes não estavam muito longe: Bradesco, com 7,72 pontos; Itaú, com 7,46, e Banco do Brasil, com 6,97 pontos.

“O cliente do cheque especial nem olha a taxa, está casado com o banco. Enquanto eu [banco] tenho mercado, consigo taxas mais elevadas naquelas operações que são mais importantes para mim. Há uma relação direta do “spread” com o “market share” [participação do mercado]”, disse Domingos Pandeló, do Ibmec-SP.

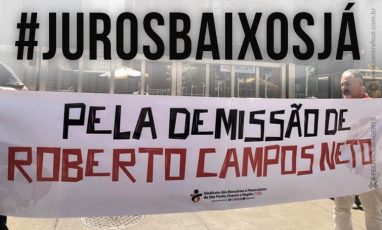

Alvo da maior queda-de-braço entre o governo e os bancos desde a instituição do controle nas tarifas, em abril de 2008, a polêmica em torno do elevado “spread” brasileiro motivou a criação de um grupo de estudo no governo que deve propor medidas para estreitá-lo. O presidente Lula disse não entender por que o “spread” é tão elevado e cobrou empenho, primeiramente, do BB e da Caixa para reduzi-lo. Como a Folha já revelou, o “spread” aqui chega a ser 11 vezes maior do que nos países desenvolvidos.

Desde a semana passada, o BC facilita o acesso em seu site (bcb.gov.br) ao ranking das instituições que cobram os maiores juros. O BC não descarta divulgar o próprio “spread” de cada banco e diz que a culpa do juro alto não é só da alta taxa básica (Selic) estabelecida por ele.

A lista dos maiores “spreads” varia de produto para produto, dependendo de garantias e facilidades de recuperação do empréstimo em atraso. As financeiras -algumas ligadas a grandes bancos- têm os maiores “spreads” no financiamento da aquisição de bens. O mesmo acontece com as especializadas no segmento de veículos.

Para o economista Armando Castelar, da UFRJ, a consolidação bancária joga a favor dos “spreads” elevados no país. Ele destaca, no entanto, o problema da falta de mobilidade dos clientes, que impede uma competição de fato no crédito.

“O que me impressiona mais nesses números que o BC divulgou é como pode existir tanta diferença. A taxa do cheque especial varia muito, de 7% a 12%. Essa é uma prova de que não há concorrência. Não haver concorrência não quer dizer que os bancos não compitam. Quer dizer que o mercado não tem mobilidade suficiente para um preço mais baixo atrair o cliente”, disse.